Блог им. GlobalInvestfund |рынок слухами полнится

- 05 июля 2024, 17:00

- |

🗣 РЫНОК СЛУХАМИ ПОЛНИТСЯ

Индекс Мосбиржи завершает неделю приблизительно на тех же уровнях, что и начинал. Из интересного — на рынке появилось очень много слухов касательно различных компаний. В остальном значимых событий не было. Разве что про 18-ю ставку сказали в раз десятый.

⛽️ Газпром. Старт роста котировкам дало запланированное еще полгода назад повышение внутренних цен на газ. Однако для кого-то это оказалось сюрпризом. Положительную динамику пытаются поддержать тем, что поставки в ЕС могут сохраниться после 2024 года или даже вырасти. Кстати, Орбан прилетел договариваться в том числе и по этому поводу.

🔌 Префы Ленэнерго очень бодро пошли закрывать дивгэп. Причина — появились слухи, что следующие дивиденды могут быть сильно больше текущих за счет разовых факторов.

⛽️ Лукойл. В одном из наших еженедельных выпусков мы скептически смотрели на перспективы котировок. В шутку сказали, что акции могут вырасти, если рынку в третий раз за год попытаются продать выкуп у инорезов. И сегодня появились слухи, что будут выкупать. Правда, пока запала хватило меньше, чем на 1%.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Блог им. GlobalInvestfund |Лой по рынку указали. Рассказываем, что дальше

- 03 июля 2024, 17:32

- |

❗️ЛОЙ ПО РЫНКУ УКАЗАЛИ. РАССКАЗЫВАЕМ, ЧТО ДАЛЬШЕ

В нашем воскресном выпуске две недели назад мы отмечали, что по рынку достигнут локальный лой. С того момента индекс Мосбиржи предпринял попытку опуститься ниже 3000 пунктов. Однако эта важная поддержка устояла. Причин для продолжения коррекции по-прежнему не видим. Курс рубля стабилизировался. Повышение ставки до 18% во многом заложено в рынок.

👎 Что не нравится?

⛽️🔋 Отскок по рынку произошел в основном за счет Газпрома и Новатэка. Однако рост в этих компаниях выглядит не очень обоснованным с фундаментальной точки зрения и больше обусловлен техническими факторами. А это не способствует устойчивой положительной динамике.

🏦 Сбер уже торгуется с дивдоходностью 10,1% — используем эту цифру для оценки настроений на рынке. Прямо скажем — это недешево. Через неделю отсечка по дивидендам. Есть риск, что держатели акций, не увидев быстрого закрытия дивгэпа, начнут избавляться от них. К тому же с такими ставками реинвестирование дивидендов может оказаться ниже, чем прогнозируется.

( Читать дальше )

Блог им. GlobalInvestfund |📉Российский рынок снижается второй день подряд. В чем причина: рост не удался, время продавать?!

- 18 июня 2024, 16:00

- |

📉Российский рынок снижается второй день подряд. В чем причина: рост не удался, время продавать?!

Без паники. Причина до банальности проста — укрепление рубля. Юань торгуется ниже 12 рублей — в последний раз такой курс был ровно год назад, а от максимумов текущего года курс просел на 10%. Скорее всего, укрепление рубля происходит из-за проблем при расчете за импорт в связи с новыми санкциями. Чем-то напоминает эффект, который наблюдался в 2022 году, только в меньших масштабах.

☝️Конечно, такое укрепление рубля негативно сказывается на прибыли экспортеров. Причем, падение курса на 10% не означает снижение прибыли на 10%

Например, если компания-экспортер при курсе 13 рублей за юань продавала товар за 100 рублей, затратив на его производство 80 рублей (российские компании несут затраты в рублях — это важно), получала прибыль 20 рублей, то при падении курса на 10% будет продавать этот товар за 90 рублей и получать 10 рублей прибыли — падение в два раза!

Понятно, что это всего лишь пример и падение прибыли, конечно, не столь драматично, но надеемся, что суть вы уловили.

( Читать дальше )

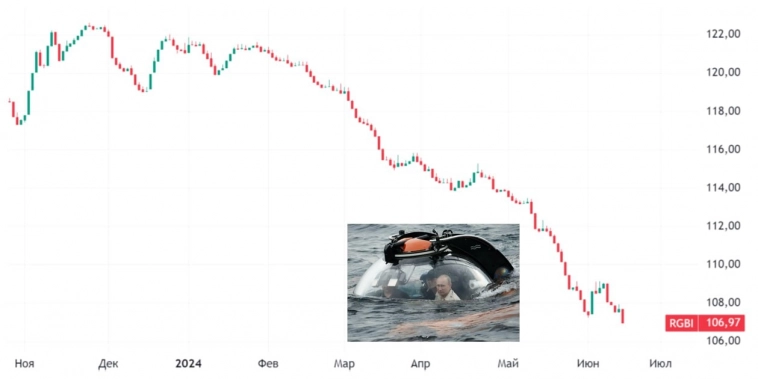

Блог им. GlobalInvestfund |📉Погружаемся дальше

- 17 июня 2024, 12:13

- |

Хоть и с опозданием, но рынок все же решил отреагировать на пятничные данные по инфляции, которые оказались выше предварительных данных. Индекс гособлигаций RGBI после небольшого отскока обновляет новый лой.

До решения по ставке еще месяц, и даже в негативном сценарии ее повышение вряд ли превысит 18%, но некоторые популярные телеграм-каналы уже успели написать про 20–22%, усиливая пессимистичные настроения, — это давит на рынок.

Блог им. GlobalInvestfund |Рост от начала года стерт

- 03 июня 2024, 14:36

- |

От своего локального максимума рынок скорректировался на 11,65%. Весь рост с начала года испарился. В эшелонах ситуация еще более драматичная. Там многие акции теряют до 30%.

Кажется, что рынок во многом уже отыграл повышение ставки. Уже идут маржинколлы и панические продажи со стороны инвесторов, которые не понимают, что происходит. Ведь серьезной коррекции не было почти 2 года!

☝️Можно расчехлять кэш и начинать набирать позиции. Если, конечно же, вы приберегли кэш.

Блог им. GlobalInvestfund |Обвал кончился? Пора покупать?

- 28 мая 2024, 17:06

- |

ОБВАЛ КОНЧИЛСЯ?! ПОРА ПОКУПАТЬ?!

С начала коррекции индекс в моменте опускался на 6,94%. После чего, попав в хону спроса 3260-3280 пунктов, начался отскок.

👉Напомним основные драйверы снижения: укрепление рубля, пересмотр перспектив по снижению ставки и снижение котировок Газпрома.

🟡По рублю потенциал укрепления уже исчерпан. Шансов на дальнейшее укрепление, учитывая, что в бюджет заложен курс 90,3 рубля за доллар, немного.

🏦Решение по ставке мы узнаем уже в следующую пятницу. Если она не будет повышена (наиболее вероятный сценарий), то это должно взбодрить рынки.

⛽️Газпром, скорее всего, тоже свое отпадал. Последние разочарованные инвесторы покидали акции все эти дни. Остались только самые крепкие или не очень дальновидные инвесторы.

Завтра на рынок должна вернуться ликвидность от неисполненных заявок, которую оттянуло на себя IPO Элемента. Так что позитивная динамика может продолжиться до конца недели.

Блог им. GlobalInvestfund |Рынок катится в бездну?!

- 27 мая 2024, 14:23

- |

📉РОССИЙСКИЙ РЫНОК КАТИТСЯ В БЕЗДНУ?!

Ничего нового с момента нашего поста в начале прошлой недели не произошло. Причины все те же: укрепление рубля, обвал в ОФЗ и Газпроме. Но даже, учитывая все эти три фактора, индекс МосБиржи потерял всего лишь 5% от своего локального максимума. Даже слово «коррекция» произносить как-то неловко…

☝️Однако в эшелонах падение куда существеннее, где мы и советуем искать идеи для покупок.

👉📱В голубых фишках внимание стоит обратить на Яндекс

У инвесторов есть опасения, что не все акции будут выкуплены для обмена. Но, по нашим данным, объём акций, который находится в НРД, учтен, и всех, кто покупал в российской юрисдикции, обменяют. После листинга уже полностью российского Яндекса все эти страхи уйдут, и, если компания продолжит выдавать хорошие отчеты (на это есть все основания), то рост неминуем.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Блог им. GlobalInvestfund |Завершаем неделю на минорной ноте

- 08 декабря 2023, 20:05

- |

📉Завершаем неделю на минорной ноте

Рынок не особо поверил в дивиденды Газпрома, и в отсутствие иных драйверов он продолжает движение к нижней границе своего четырехмесячного боковика.

Давление оказывают нефтяные котировки, которые торгуются вблизи годовых минимумов, относительно крепкий рубль и ожидания повышения ключевой ставки в следующую пятницу.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс